Fra Michael Roberts blogg 13. juli 2022. Maskinoversetting korrigert av Terje Valen

Det er forvirring blant vanlige økonomer og beslutningstakere om de store økonomiene er på vei mot en lavkonjunktur, eller allerede er i en lavkonjunktur; eller vil unngå den helt. Flertallets syn, i hvert fall i USA, er sistnevnte. De med dette optimistiske synet argumenterer for at selv om inflasjonsrentene er høye, vil de begynne å falle det neste året, slik at den amerikanske sentralbanken unngår å øke styringsrentene for mye, opp til det punktet hvor den kan begrense investeringer og utgifter til forbruk. Samtidig er den amerikanske arbeidsledigheten svært lav og «arbeidsmarkedet» fortsatt sterkt. Et slikt scenario antyder neppe en resesjon. Hvem har hørt om en nedgang der det er full sysselsetting?, ifølge argumentet.

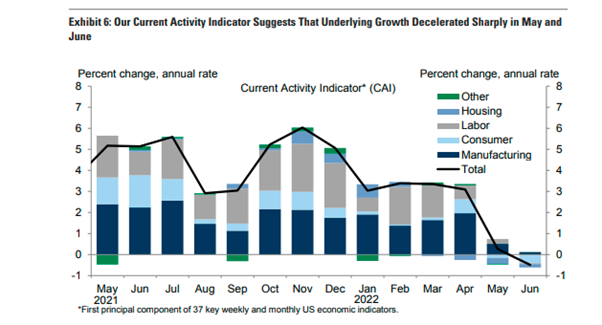

På den annen side er det pessimistiske synet at de store økonomiene allerede er i en lavkonjunktur som til slutt vil bli erkjent. Ser vi på modellene som måler ulike aspekter ved den økonomiske aktiviteten, ser det ut til at de store G7-økonomiene har nedgang i andre kvartal i år. Atlanta Fed Now-modellen setter nedgangen i USAs BNP til en årlig rate på 1,2%.

Og euroområdets ukentlige tracker antyder også sammentrekning av omtrent årlig rate på 1% der.

Er det mulig å ha en lavkonjunktur og et stramt arbeidsmarked samtidig? Amerikansk BNP falt reelt sett med -1,5 % årlig rente i første kvartal og ser ut til å gjenta det i andre kvartal. Det er en «teknisk resesjon», som det kalles. Men arbeidsledigheten er 3,6 %, nær rekordlave nivåer, og det har blitt skapt i gjennomsnitt 380.000 arbeidsplasser hver måned de siste fire månedene.

De ekstremt godt betalte økonomene i investeringsbanken, Goldman Sachs, prøver å forene disse avvikende indikatorene. Det er sant, hevder de, at noen BNP-sporingsanslag nå anslår negativ BNP-vekst i andre kvartal, noe som vil utløse tommelfingerregelen om at to fjerdedeler av negativ vekst utgjør en resesjon. Men de påpeker at indikatorene på sysselsetting, reell personlig inntekt mindre overføringer og bruttonasjonalinntekt alle har fortsatt å øke. Og de finner det «historisk uvanlig at arbeidsmarkedet er så sterkt som det er i dag, selv helt i begynnelsen av en lavkonjunktur. Spesielt har lønningene i utenom jordbruk vokst omtrent dobbelt så mye som det typiske tempoet ved starten av tidligere nedgangstider. Lønningene i jordbruk har, ut fra årsberegning, vokst med 3,0 % de siste tre månedene og 3,7 % de siste seks, omtrent dobbelt så mye som det typiske tempoet ved starten av tidligere nedgangstider.

Men Jan Hatzius, sjeføkonom i USA hos Goldman Sachs, sa at det er «ingen tvil om at en nedgang i arbeidsmarkedet er i gang», og la til at «ledige stillinger avtar og oppsigelser øker, arbeidsløshetstrygd stiger, ISM-sysselsettingsindeksene i industri og tjenester har falt til lavkonjunktur-nivåer, og mange børsnoterte selskaper har kunngjort ansettelsesfrys eller avmatninger». Det tyder på at arbeidsledigheten er en etterslepende indikator når en nedgang kommer. Faktisk ville det være i tråd med en marxistisk analyse av nedturer. For først avtar lønnsomheten, særlig i produktivsektoren og deretter overskuddet totalt sett. Dette fører til fall i investeringene i selskapene og deretter permittering av arbeidskraft og redusert lønn.

G7-økonomene innrømmer at batteriet av økonomiske indikatorer, som de ser på, nå antyder en negativ utvikling de siste månedene.

G7 konkluderer med at det er 30 % sannsynlighet for å gå inn i en resesjon i løpet at et år, men 48 % sannsynlighet for å gå inn i en resesjon neste år – det er med andre ord mer eller mindre sannsynlig innen 2023, men ikke ennå. For dem «har vi ingen resesjon i vår basislinjeprognose, men vi venter fortsatt godt under konsensusveksten og ser økt resesjonsrisiko.»

Som jeg har referert til i flere tidligere poster, hvis statsobligasjonens «avkastningskurve» inverterer, er det en relativt pålitelig indikator på en fremtidig lavkonjunktur. «Rentekurven» måler forskjellen mellom renten opptjent på en statsobligasjon med for eksempel ti års levetid eller løpetid og renten på en obligasjon på bare tre måneder eller ett år. Normalt forventer noen som investerer i en langsiktig obligasjon en høyere rente fordi pengene deres ikke vil bli betalt tilbake på lengre tid. Så rentekurven er vanligvis positiv, det vil si at renten på den langsiktige obligasjonen er høyere enn på den kortsiktige obligasjonen. Men noen ganger går det omvendt fordi obligasjonsinvestorer forventer en resesjon og dermed setter pengene sine inn i langsiktige statsobligasjoner som den sikreste måten å beskytte pengene sine på. Så avkastningskurven «inverterer».

Når det skjer og kurven blir omsnudd, ser lavkonjunkturen ut til å følge innen et år eller så. Den amerikanske statsobligasjonskurven for 10 år-2 år er nå invertert. Forrige gang det skjedde var i 2019 da de store økonomiene så ut til å være på vei mot en nedgang uansett, like før COVID-pandemien.

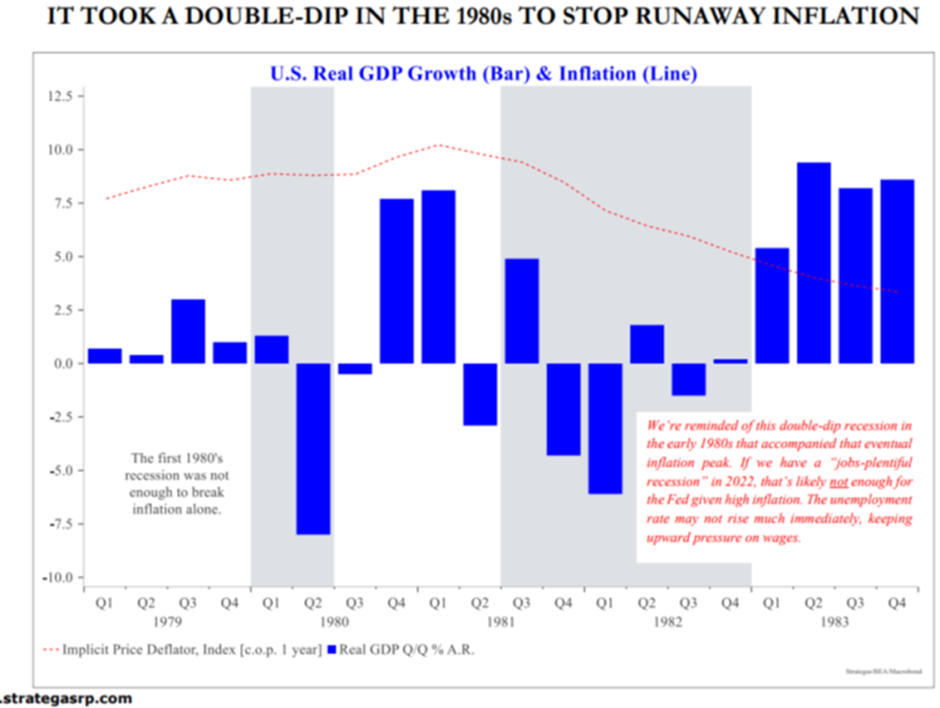

Den skremmende tanken for amerikansk økonomi er at hvis inflasjonen holder seg høy og arbeidsledigheten holder seg lav, kan det ta to nedgangskonjunkturer å drepe inflasjonen og knuse arbeidsplasser, det endelige målet for Fed og myndighetene. Det var det som skjedde mellom 1980-82 – en dobbel-dip nedgang.

Dette gjelder den amerikanske økonomien, der oppgangen fra COVID-nedgangen har vært størst blant de store økonomiene – selv om det ikke sier for mye. Situasjonen er mye verre i stillestående Japan (se min siste post) og i Europa der Russland-Ukraina-krisen fører til en stor energikrise. Faktisk ser krigen og sanksjonene mot Russland ut til å utløse en nedgang av store proporsjoner i eurosonen .

Russisk gasseksport er allerede ned med en tredjedel fra et år siden, og bare 40% av rørledningskapasiteten i Nord Stream1 brukes. Når vinteren nærmer seg, vil etterspørselen etter gass i Europa dobles, noe som fører til en alvorlig mangel for industriell produksjon og oppvarming av boliger. Det alene kan trekke eurosonens økonomi ned med 1,5-2,8 % av BNP, ifølge noen anslag. Og en kraftig oppgang i prisen på naturgass olje vil kunne drive inflasjonen helt opp i tosifrede tall innen midten av vinteren.

Hovedrørledningen for russisk gass til EU gjennom Ukraina er for tiden nede for ti dagers vedlikehold. Men hvis Russland bestemmer seg for at Nord Stream1-rørledningen ikke skal bringes tilbake på nettet – helt eller delvis – kan ting bli mye verre.

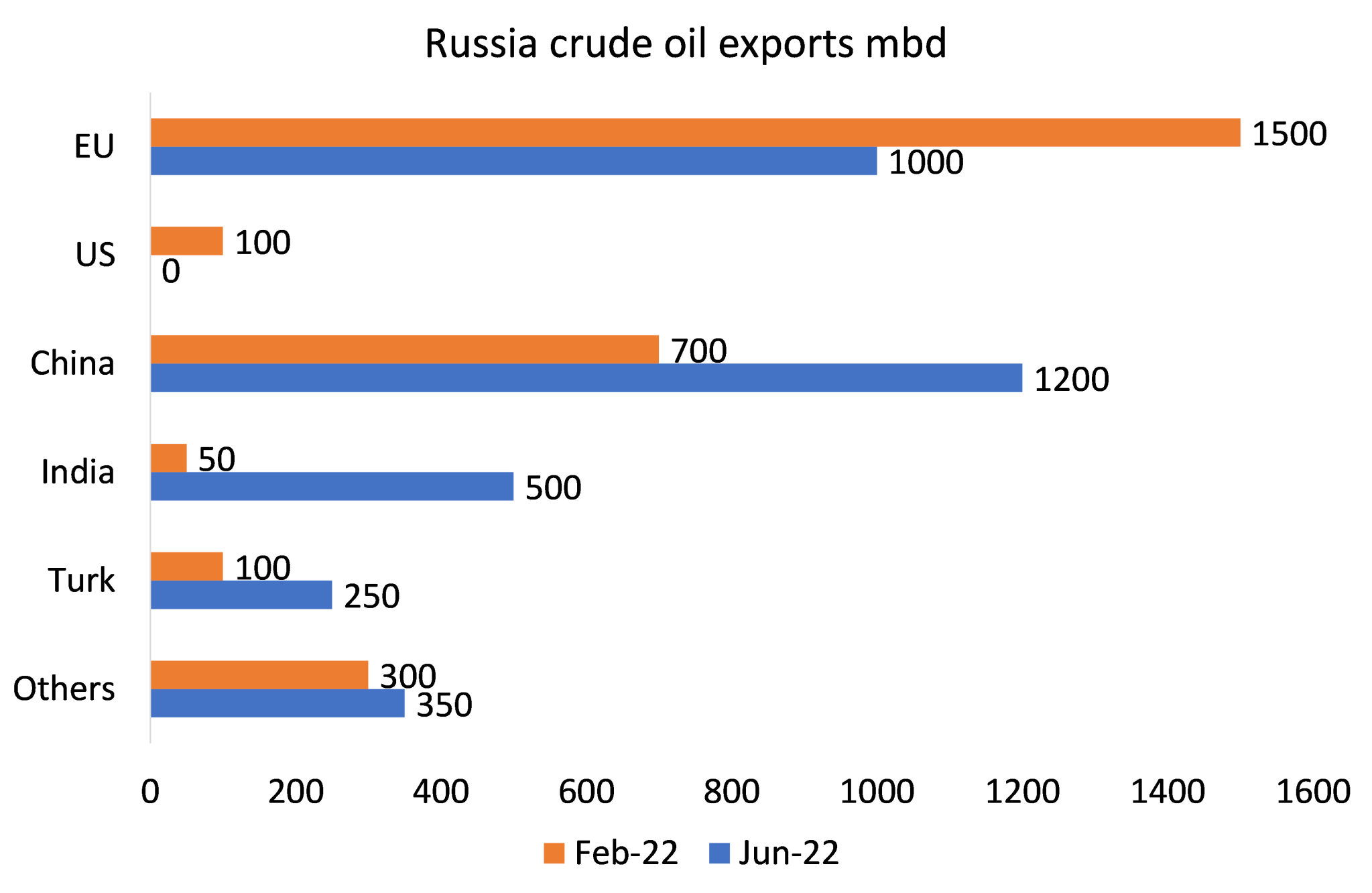

Russland selger nå mer olje enn før de invaderte Ukraina. Så Russlands overskudd på driftsbalansen vil trolig være over 160 milliarder dollar (mer enn 3,5 ganger året før), med mer olje solgt til Kina og India for å kompensere for fallet til Europa.

Men det som kan utløse en enda dypere resesjon i Europa og globalt, ville være om G7/NATO-landene går videre med sin plan om å innføre pristak på russisk olje. Den eneste måten G7 ser hvordan man kan få ned oljeprisen og frata Russland oljeinntektene for å finansiere krigen, er å prise russisk olje. Grensen vil antagelig bli satt mellom kostnadene ved å produsere Urals (si $ 40 / fat) og den nåværende rabatterte salgsprisen på $ 80 / fat.

Denne planen kommer imidlertid ikke til å fungere. Land som India, Kina, Indonesia og en rekke andre kommer ikke til å bli med i et kartell som straffer seg selv enten de liker Russland eller ikke. Gitt at tilbuds- og etterspørselsbalansen i de globale oljemarkedene er svært stram, vil det å slå ut hele eller deler av russisk produksjon medføre at de globale prisene øker kraftig. Og Russland kan godt gjengjelde ved å stanse all oljeeksport til enten EU eller alle aktørene i cap-ordningen. Videre vil ordningen med å bruke fraktforsikring for å håndheve grensen på russiske laster bety at både Russland og noen konsumerende stater vil sette opp sine egne statssponsede forsikringsordninger (som Kina gjorde med Iran og som det russiske nasjonale gjenforsikringsselskapet gjør for russisk sjøfrakt nå).

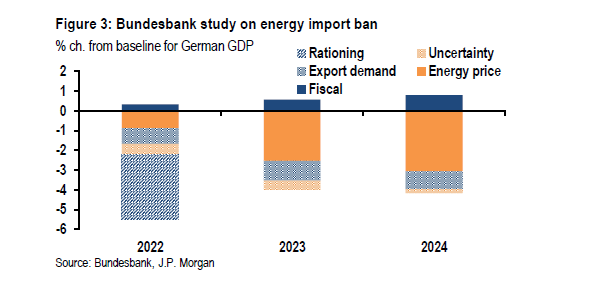

Langt fra å tvinge Russland til å underkaste seg NATO-krav, er det mer sannsynlig at oljepristaket vil drive oljeprisen til nær 200 dollar per fat. Det ville utløse en global nedtur. Den tyske sentralbanken, Bundesbank, regner med at det reelle BNP i Tyskland kan stupe så mye som 4-5% pts fra sin tidligere vekstrate.

Ikke rart euroen har falt til nær paritet med amerikanske dollar i valutamarkedene, det laveste nivået siden 2002.

Rekordhøye energipriser, raskt stigende renter og fallende fortjenestemarginer blant de fleste selskaper (ned 6 % det siste året) gir nedgangstider. Se innlegget mitt: https://thenextrecession.wordpress.com/2022/06/10/the-scissors-of-slump/

Sentralbankene planlegger for tiden å heve sine «styringsrenter» med om lag 2-4 prosentpoeng det neste året. Det er ikke mye sammenlignet med det som ble gjort for å kontrollere inflasjonen tilbake i 1979-81. Men inflasjonen var mye høyere da. Det vil trolig fortsatt være nok til å stoppe opplån til produktive investeringer og husholdningsutgifter. Boliglånsrentene vil stige for å presse boligmarkedet.

Det viktigste er at stigende globale renter trolig vil provosere frem enda flere gjeldskriser i det globale sør. Samlet gjeld i disse fattige landene er allerede på rekordhøyt nivå med gjennomsnittlig 207 % av BNP. Statsgjelden, på 64% av BNP, er på sitt høyeste nivå på tre tiår, og om lag halvparten av den er denominert i utenlandsk valuta, og mer enn to femtedeler holdes av utenlandske investorer som kan trekke seg ut. Om lag 60% av de fattigste landene er allerede i, eller med høy risiko for, gjeldsproblemer. Dette har allerede ført til sammenbruddet av den srilankiske økonomien og fjerningen av den korrupte regjeringen der.

Og som jeg har skissert i mange tidligere poster, er bedriftsgjelden i de store avanserte landene også på et rekordhøyt nivå, der så mye som 20% av selskapene har en inntekt som ligger under kostnadene ved å betjene gjelden sin – de såkalte «zombie» -selskapene. Dette er fortsatt en tikkende tidsbombe for en nedsmelting av foretaksgjeld. Og nedtellingen tikker nærmere null.